|

关于文章: 俗话说,你不理财,财不理你。一个家庭,特别是家里有小孩的,做好财务规划尤为重要。作者整理这一系列文章的出发点,就是想通过最简单的语言,让读者对个人财务规划的相关领域有一个更深入和全面的认识和了解,从而更妥善地为自己和家人的未来作出更好的财务安排。 所有文章均由作者搜集资料撰写,如需转载或作其他商业用途,请事先征求原作者授权。 关于作者: Jill,群里妈妈,加拿大注册会计师(CPA, CGA),Senior Manager of Finance &Administration @ UBC Faculty of Forestry。读者若对文章中内容有任何问题或建议,欢迎加微信进行咨询和交流。 微信:jilljill1113

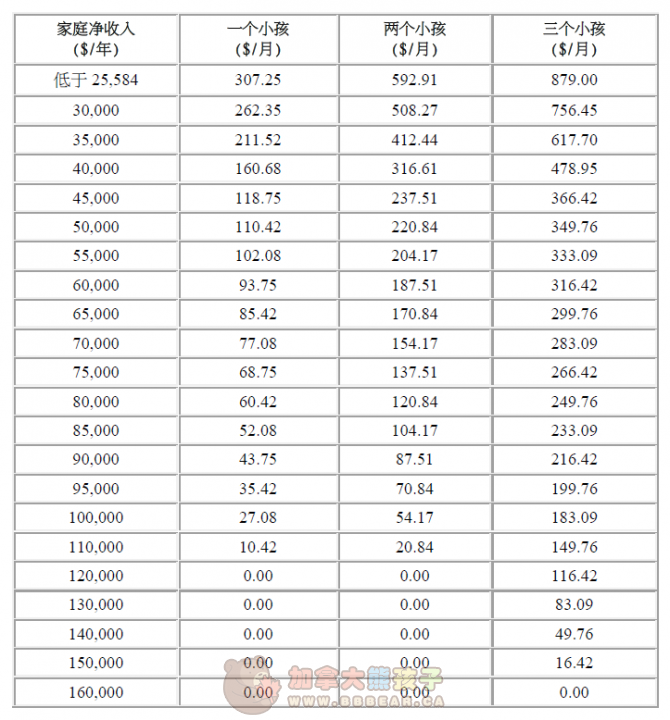

1. Canada Child Tax Benefit (CCTB): “牛奶金” 领取资格条件(必须全部条件都符合): - 家里有年龄18岁或以下的未成年人一同居住 (live with the child, and the child must be under the age of 18) - 承担抚养此未成年人的主要责任 (be primarily responsible for the care and upbringing of the child) - 必须居住在加拿大 (be a resident of Canada) - 必须为加拿大公民/永久居民/难民;若持有学生或工作签证者,则必须至少在加拿大已居住满18个月 (be a Canadian citizen, a permanent resident, a protected person, or a temporary resident who has lived in Canada for the previous 18 months, and who has a valid permit in the 19th month) - 无需纳入个人收入申报 (Non-taxable benefit) 如何申请: 金额计算: 牛奶金的金额是根据上一年家庭净收入而定(报税回执的第236行;Line 236 on Notice of Assessment) 。2014年7月到2015年6月的标准请参考下表(基于2013年的报税资料)。也可以连接下面的网址进行更详细的计算。 http://www.cra-arc.gc.ca/ebci/icbc/simnet/cctb-e?taxYear=2014

CCTB牛奶金标准

CCTB牛奶金标准

2. National Child Benefit Supplement (NCBS): 国家儿童福利补助金 除基本的牛奶金以外,低收入家庭还会额外享有国家儿童福利补助金。2014年7月到2015年6月的标准请参考下表(基于2013年的报税资料)。 NCBS国家儿童福利补助金标准

3. Universal Child Care Benefit (UCCB): 联邦儿童托儿津贴 “玩具金” 领取资格条件: - 所有家有年龄18岁或以下未成年人的加拿大家庭 - 每年所领取的UCCB需由收入较低的一方家长纳入个人收入申报 (Taxable benefit) 如何申请: - 如果已经领取CCTB“牛奶金”的家庭无须额外申请 金额计算: - 每个6岁或以下的儿童: $160/月 - 每个 7 - 18岁的小孩: $60/月 - 此项福利和家庭收入无关。

4. BC Early Childhood Tax Benefit: BC省幼儿税务优惠 领取资格条件: - 已申报2013年个人收入的BC省家庭 - 已申请CCTB牛奶金 - 无需额外申请 - 无需纳入个人收入申报 (Non-taxable benefit) 金额计算: - 家庭净收入$100,000/年或以下:每个6岁或以下的儿童可获得$55/月 - 家庭净收入高于$100,000/年但低于$150,000/年: 每个6岁或以下的儿童可获得的金额按比例从$55/月开始递减至零。

5. GST/HST Refund & BC low income climate action tax credit: 政府季度退税 领取资格条件: - 必须为加拿大的税务居民 & BC省居民 - 必须满19周岁 如何申请: - 申报当年个人收入 - 若为新移民,填写申请表格Form RC151, GST/HST Credit Application for Individuals Who Become Residents of Canada - 夫妻俩只能一个人申请,不能双方都申请 - 小于18岁的小孩可以和家长一起申请GST/HST,如果已经申请了CCTB牛奶金,就不用再次为小孩申请GST/HST,税务局会根据CCTB计算你的GST/HST退税 金额计算: - 每个季度发放一次 (7/10/1/4月) - 金额根据家庭总收入而定,低收入家庭最高每个季度可获得$190左右的GST/HST退税 - 可以连接下面的网址进行更详细的计算 - BC省低收入退税: 家庭总收入$37,852/年以下,最高金额:大人(任一方家长)$115.50/年,每个小孩$34.50/年

6. BC Child Care Subsidy: BC省托儿津贴 领取资格条件: - 家长或监护人必须为BC省居民 - 家长必须为加拿大公民/永久居民/难民 - 符合资格的托儿服务 有执照的家庭看护(Licensed Family )/ 注册群托中心(Licensed Group)/ 学前班(Preschool) 无执照但有注册的家庭看护(Registered Licence-not-required home) 无执照的家庭看护(Licence-not-required home)或是上门家庭看护(in the child’s own home)

- 提供需要托儿服务的原因 家长需满足以下任一条件: 上班或自雇人士 上学或正接受远程教育 正在寻找工作或正参加求职培训计划 由于健康原因不能照顾小孩 小孩正在上有执照的学前班

通过BC省儿童厅转介

如何申请: - 填写申请表格 - 如家长是自雇人士或因健康理由需要托儿服务则需填写额外的申请表格 金额计算: - 托儿津贴不直接发放给申请人。在提出申请后,由政府把批准的款项直接转到提供托儿服务的机构或个人。 - 如果每月托儿费用超过政府资助金额,差额由父母承担。

BC省托儿津贴金额标准

7. BC MSP Premium Assistance/ BC Fair PharmaCare: BC省医疗保险计划和公平药物补助计划 领取资格条件: - BC省居民,已连续缴付12个月的BC省医疗保险月费MSP - 申报个人收入 如何申请: - 公平药物补助计划: 网上注册 金额计算: - MSP月费减免计划: 家庭年收入$30,000以下 BC省医疗保险MSP月费减免计划 (2015年标准) 此外,享受MSP月费减免计划的低收入家庭,还可以获得以下医疗项目的补助: - 针灸 (acupuncture) - 脊椎神经治疗 (chiropractic) - 注册按摩治疗 (massage therapy) - 物理治疗 (physical therapy) - 自然疗法 (naturopathy) - 非手术的脚部纠正治疗 (non-surgical podiatry) 具体请参考:

8. BC Healthy Kids Program: BC省健康儿童计划 领取资格条件: - 享受MSP月费减免计划的低收入家庭 - 19岁以下的未成年人 - 无需额外申请 金额计算: - 每个儿童每两年可获得$1,400的牙科补助,包括的项目有:常规检查,X-光,补牙,洗牙和拔牙 - 每个儿童每12个月可以配一副有度数的眼镜(包括镜框和基本镜片) - 每个18岁或以下的儿童每年可以进行一次免费眼科检查(有缴付MSP月费即可享受,此项目与家庭收入无关)

9. BC Rental Assistance Program: BC省房屋租金津贴 领取资格条件(必须全部条件都符合): - 有工作收入 (Employment Income) - 家庭总收入低于$35,000/年 - 家里有至少一个年龄18岁或以下的未成年人一起居住 - 个人财产少于$100,000(包括银行存款,投资账户,汽车,房产等) - 每年都有报税 - 家庭总收入的30%以上用于支付房租 - 申请前已于BC省连续居住满12个月 - 加拿大公民/永久居民/难民

10. RESP related benefits: 与注册教育储蓄计划相关的福利 - Canada Education Savings Grant (CESG): 每年供款首$2,500的20%,每年最高可得$500,终身最高金额$7,200 (每名17岁以下合资格子女) - Additional CESG (ACESG): 视乎家庭年收入而定, 每年可获额外$100 CESG, 但终身最高金额仍为$7,200 - Canada Learning Bond (CLB): 若子女有领取 National Child Benefit Supplement (NCBS)则自动获得,无须额外申请,终身最高金额$2,000(没有存款要求) - BC Training and Education Savings Grant (BCTESG): 2007年后出生的子女满6岁那年BC省政府会存$1,200入他们的RESP户口,但家长必须在子女满7岁前为他们开设RESP(没有存款和家庭收入要求)

|