同样是接触新冠病毒,有些人中招进了ICU,有些人像没事儿人似的,还获得了免疫力;同样是股灾,有些人被追讨保证金,有些人割肉止损,有些人毫发无损;同样是被要求呆在家里,有些人还在大吃大喝,有些人已经开始犯愁租金怎么交。疫情加股灾,成就了一个完美的压力测试:你的财务状况稳健吗?

发生什么情况,会一夜回到解放前?

答:被迫出售资产的时候。

发生什么情况,会一夜回到大清朝?

答:被迫出售资产加上失业。

普通家庭要想一辈子不被送进财务医院的ICU,必须要提高财务危机免疫力。

01 永远不要被迫出售资产

列宁曾说过,有时候几十年里什么事都没发生,有时候几周里发生了几十年的事——这就是危机时刻的感受。

11年前,贝尔斯登被收购,两房被国有化,莱曼兄弟破产,AIG被救助,就发生在半年之内,给人的感觉是资本主义的发动机要停摆。天上飞着黑天鹅的时候,地上的普通人就会面临被迫卖资产的困境。那时人们卖的是房子。这些事儿大家还记忆犹新,我就不啰嗦了。

22年前,香港遭遇东南亚金融风暴,恰好前一年楼价大涨,很多人加按套现后炒股,用孖展(margin)炒股的人,被多次要求追加保证金后,弹尽粮绝,惨遭强行平仓,卖出股票。那一年恰好楼价大跌。被双杀的投机者中有些人选择了自杀。

有很多人质疑,资产贬值,被迫卖出,还至于自杀吗?人难道就是为了钱活着?香港1998年房价下跌到2003年才停止,下降幅度70%,董特首填海建房计划像达摩克斯之剑一样在香港上空悬了5年,房价回归到1998年水平已经是2011了年。房价历时13年的一个深蹲起,对于一个在股市里被斩了仓的人来说的确是很难熬。人为财死,应该属于正常死亡吧。

1998年到1999年,我在中行的香港中银集团工作和学习了一年。2004年到2008年我在中行纽约分行工作了4年。上述两次大的金融风暴和房价下跌,我都在事故现场。当年的事故,现在成了故事,历史之所以总是重演,就是因为人们的记性太差。旧事重提人们被迫出售资产的历史时刻,是希望读者牢记历史,不让悲剧发生在自己身上。

给大家两个建议,就可以完全避免被迫出售资产:1.不要借钱投机,因为我们永远不知道灾难和可以卖出资产哪个先发生;2.支票账户里留4到8万美元,不要做任何投资,足够在没有收入的情况下生活6个月。

02 到底什么才是家庭的财务基础

以前隐隐约约地听说,保险是一个家庭的财务基础。新冠疫情来了,保险好像没有体现出财务基础的作用。除非去世了,家人才能获得保险赔偿,活着,没有什么保险能帮助人们渡过这次疫情导致的财务难关。显然,保险不是家庭财务的基础,而是上层建筑,是留给后人的福利。

加拿大因新冠病毒感染死亡的人数正在奔6千人去了,美国911事件死亡人数是2千9,都算是大事故了,所以启发了很多人赶紧去投保人寿险,这的确是个好事儿,提高了保险意识。在朋友圈里看到有人说从分红保险的现金值里取了钱出来,好像金额也不大,但我知道应该属于借款,利率应该不低。

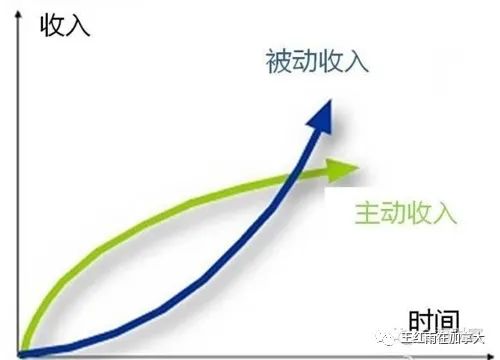

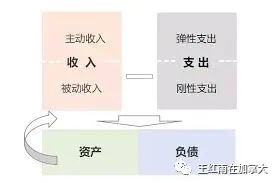

家庭财务的基础是现金,或现金替代品——信用额度。失业保险金,以及疫情临时救济金,最多6个月,疫情过后如果找不到工作,生活就成问题了,全家人吃饭,房租或房贷月供,孩子上学等,都是刚性的被动支出,没有主动收入支持是不行的。很多家庭为了建立起能够产生被动收入的投资组合,进行了积极投资,恨不得把每一分钱都用于投资。

可是投资是有风险的,市场是有波动的,如果市场暴跌,又赶上失业,家庭财务可能一夜回到前清了。家庭收入高的时候,最重要的不是投资,而是留出至少够6个月生活的费用,不做任何投资,牺牲这笔钱的机会成本,保持现金冗余。对于大家庭来说至少需要准备5万现金以上。如果有信用额度,且利率不是很高,现金储备数量可以相应减少。

经常有人问我,有10万存款,做什么投资好?我认为至少留出5万生活备用金,其余的5万进行定投,切成12份,每月买入定额的标普500指数基金,或买保险,投资房地产需要的资金多,流动性差,不宜轻易介入。

03 信用额度重要吗?

信用额度,信用卡额度,是可以随时提取现金的金融工具,相当于现金等价物,当然重要,非常重要,是家庭财务基础之一。了解和正确使用信用额度是当代人必备的金融常识。

以自住房或投资房作为抵押的信用额度可以非常大,有些自住房还清的朋友自住房上有一条房价65%的信用额度,相当于100多张信用卡,这是一个非常强大的金融工具,千万不要取消或主动降低额度。TD和RBC银行对于这种没有余额的信用额度也认为是债务,在申请下一笔房贷时,可能会要求申请人降低或取消这么重要的信用额度。我个人认为即使不申请下一笔贷款,也要保全已有的信用额度。

信用额度再大也不能替代人寿保险。原因是这样的:如果夫妻两人共同申请的以房产做抵押的信用额度,夫妻一方去世的情况下,没有被使用的信用额度会被银行立刻收回,在世一方如果想重新开通,需要按当下的收入和房价重新申请,一个人的收入,很有可能申请不到了。因此,即使有一条金额很大的信用额度,也不能当人寿保险用。

申请以房屋抵押的信用额度时有一个细节非常重要,银行通常只问一次,答案被记录在电脑里,这个答案发挥着致命的作用。信用额度还款方式有两个选项:

1.最低还款额minimum payment ;

2.利息interest only。

如果选择最低还款额的还款方式,意味着无论利率多高这个还款额都是按2%算出来的,例如,年利率是3.45%,选择了只偿还还最低还款额,信用额度下取款10,000元,每月应付利息1万X3.45%除12=28.75元,最低还款额计算方式是1万X2%除以12=16.6元,因为选择了只付16.6元,而实际利息是28.75元,差额28.75-16.6=12.15元会被加在本金上,下个月贷款余额就成了10,012.15元。

形成了每个月利滚利的局面,越还本金越多。不要小看这个问题,当利滚利的余额超过信用额度上限,银行会发出律师函催收,如果没有得到及时偿付,房产会进入Power of sale 程序,有丧失房权的风险。

有人在设置信用额度的时候选择了最低还款额方式还款,取了一笔钱之后就离开了加拿大两年,回来的时候门锁已经被换掉了。如果在设置房产抵押的信用额度时选择第2种还款方式,即,利息,那么上例中每月的还款额就是28.75元,不会产生利滚利情况。

信用卡账单上也有一个最低还款额选项,其道理和上面说的一模一样,付最低额,则有一部分应付利息会加到下一期本金上。建议大家,花点儿时间,与银行工作人员建立起长久的朋友关系,别那么自信能听懂银行术语,一个勾画错了,房权可能就没了。我看到太多人,在一些群里做伸手党,索取免费信息,一看就是没朋友的人。

04 什么是削弱家庭财务危机免疫力的最大原因

美国2016年的统计数字显示,房主的中位数净资产额为23万,租房子的家庭净值产中位数是7800元,是房主净资产的30分之一,相差巨大。百万富翁家庭中,有95%的家庭有自住房房。因此,买自住房对于积累财富是必须滴。更加具体的数字告诉我们,买自己能轻松付得起的自住房,才是正确的选择。

2007年美国税务局为身后留下350万以上遗产的人做了一个统计,这些已经去世的有钱人,自住房中位数价值49万,不到其净资产的10%,而他们投资类房产的市值是其自住房的3.5倍。另外,美国的百万富翁中,66%的家庭超过10年没有换过自住房;大多数百万富翁的自住房,买入时的价格低于当时年收入的3倍。上述这些高净值、百万富翁家庭的一个共同特点是:住在一个能轻松负担得起各项费用的房子里。

在加拿大,3600多万人口,1400万套住房,其中有800万套房产没有房贷,占比57%。有房贷的房产,平均贷款余额21万元。这些数字,都来源于2016年加拿大人口普查报告,毋庸置疑。有人不敢相信,也不愿意相信,自己的房贷余额居然比平均数高出几倍,那是因为目前生活在加拿大的第一代华人移民,来的太晚了,房价已经涨起来了,又想来了就住洋房,一步跨进资本主义,所以自己的房贷负担特别重。

自住房,是最大的消费品,是债务,不是资产。如果炫耀性地购买和居住大房子,相当于给自己套上了一个沉重的财务枷锁,不要说遇到全球疫情这样的冲击,即使风平浪静的时候也能让人窒息。过去11年,利率最低的时候,每借10万元房贷,月供也要400元,贷款100万,每年连本带利加上地税要5万元的开销,其中一半是利息支出。这么大的开销,要用税后收入来付,需要很强大的收入支持,或坐吃山空。

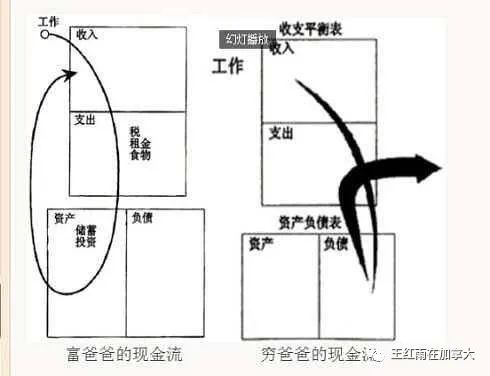

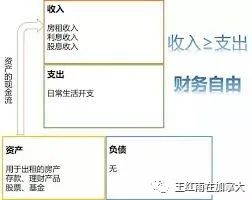

自住房的贷款,是被动支出;投资房的负现金流,是定投房地产,性质完全不同。除了自住房,每个人都还有很多被动开支,例如,通胀、吃饭、开车、子女教育,各类保险等。想投资的人是希望购买资产,并从持有的资产中获得被动收入。很遗憾,大多数家庭连被动支出都应付不了,偏偏要研究怎么产生被动收入,有一点儿闲钱不是去加速偿还自住房贷款,却跑去股市里赌运气,看看能不能小钱儿换大钱儿。本次股灾,市场会教育这些本末倒置的做法。

如果自住房买大了,贷款负担太重,我不建议卖房,而是出租出去,让租客负担,自己换一个能轻松负担的自住房。靠住大房子,炫耀消费来证明自己经济上成功的人,赢了面子,输了里子。投资房如果有负现金流,那是定投资产;自住房的月供也是定投,但属于去债务、降低被动支出,性质是不一样的。

我们将与低利率长期相伴,借钱其实是以房产作为载体向银行借出低成本资金,购买资产,而房产作为资产,又可以不断随房价上涨进行加按,起到资本的作用。自住房如果贷款金额太大,会影响投资房的加按,降低杠杆利用效率,属于房产的去金融化。

总之,学习《穷爸爸富爸爸》的精髓,就是一定要买自己能够轻松负担的自住房,用好投资房这个金融工具,学富爸爸那样建立资产组合,而不是像穷爸爸那样,收入提高之后就换大房子,申请大猫给鸡,成为一辈子只供一套房子的穷人。穷爸爸的财务状况非常脆弱,好在没有赶上当下的疫情,不过,即使没有大灾大难,依然实现了人活着钱没了的人生透支状态。

很多家庭的焦虑感都是来自于对亚健康财务状态的忧虑,这种隐性压力的根源是收入流不够强大,而被动支出流却是不小,几乎没有被动收入。被动支出中,自选的项目里,自住房压力是最大的。经过这次疫情,很多人应该有了切肤之痛。

截至4月中旬,加拿大已经有60万笔房贷的借款家庭申请了推迟付款,相当于进了财务医院的ICU吧,需要插管和上呼吸机了,希望这些借款人可以从本次疫情中学到些什么。其实,药方很简单,停止装富即可,有多大的脑袋就带多大的帽子。

美国的百万富翁也就买自己年收入3倍的房子做自住房,有钱不在房子上。有人把财务自由理解成了花钱自由,消费自由,钱要花在别人看得见的地方,把生活美颜成活给别人看的样子,反而忘了自己的财务安全。

结语:危机,就是有危险,也有机会,起码是个反思和反省的机会。危机过后可能有人涛声依旧,继续分租地下室;可能有人真的开始洗心革面,把自己住不起的房子租出去,总之,疫情是个压力测试,是个称重机,是个鉴别价值观对错的镜子。

家庭财务状况是否进了ICU是有标志的:申请迟付房贷,申请政府财政援助,申请从分红保险中借钱出来,向房东申请迟付房租,等等。普通人,特别是财务实力弱,被动支出大的家庭,不要异想天开地在梦中逆袭,经济发展的时候抓紧时间赚钱,一分钟都别浪费,遇到危机的时候,保命要紧。原油期货事件告诉我们,抄底,有可能变成抄家,损失多少与不了解自己和金融世界的程度成正比。

作者:王红雨

来源:王红雨在加拿大

平台:北美报告

微信ID:Canadanews