|

关于文章: 俗话说,你不理财,财不理你。一个家庭,特别是家里有小孩的,做好财务规划尤为重要。作者整理这一系列文章的出发点,就是想通过最简单的语言,让读者对个人财务规划的相关领域有一个更深入和全面的认识和了解,从而更妥善地为自己和家人的未来作出更好的财务安排。 所有文章均由作者搜集资料撰写,如需转载或作其他商业用途,请事先征求原作者授权。 关于作者: Jill,群里妈妈,加拿大注册会计师(CPA, CGA),Senior Manager of Finance &Administration @ UBC Faculty of Forestry。读者若对文章中内容有任何问题或建议,欢迎加微信进行咨询和交流。 微信:jilljill1113

大部分人,特别是英文不太好的新移民,都是谈税就色变。这也难怪,一来,以前在国内个人从来都不需要每年报税,再者,加拿大的税务系统极其复杂,而且每年还会相应不同的政治需求而作出新的修订。然而个人报税虽然复杂,但确实每个居住在加拿大的人们必不可少的生活环节,先来看看为什么要报税!

个人报税的重要性:

1. 税收是国家主要财政来源,通过税收国家进行财富资源再分配以此缩小贫富之间的差距。这个大家都明白就不多说了。

2. 报税回执 Notice of Assessment (NOA) 是官方收入证明,很多地方都需要用到,最常见的有: - 担保配偶或父母/祖父母来探亲旅游或移民 - 建立个人信用记录和申请各种个人贷款,包括信用卡,房屋贷款,商业贷款等 - 作为审核各种政府福利的收入标准

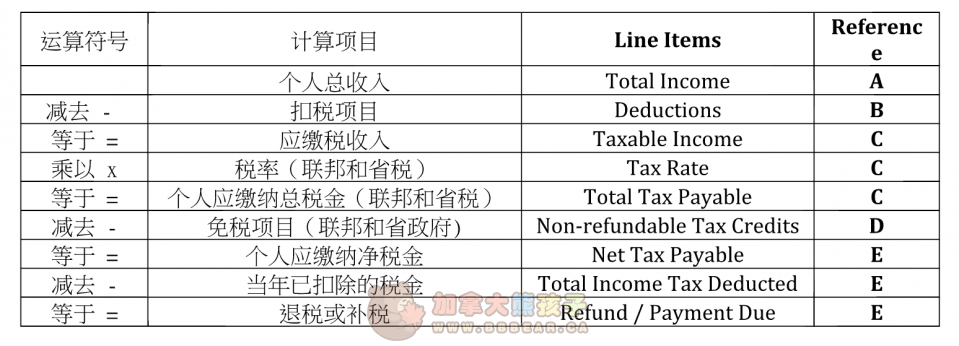

面对复杂的报税,最简单直接的,就是花点钱把报税这个工作交给专业的税务会计师由他们代办。 其实,自己报税也并非一项不可能的任务mission impossible。这篇文章会逐块分解加拿大个人税务计算的基本公式,让大家能对整个计算过程有个比较全面的基础认识。

加拿大个人报税基本公式

什么算做个人总收入?

加拿大个人收入税的主要征税对象是“税务居民 (Resident)”,在世界各地的入息(Global Income)都要向加拿大报税,它的定义主要考虑以下几个因素:

1、日常居住地点;

2、与加拿大或外地的居住关系;

3、逗留加拿大时间的长短。

“税务居民”包括在外地居住但与加拿大有居住关系的人士。另外,一年内在加拿大居住183天或以上,也会被当作“税务居民”,而应向加拿大报税(持学生/工作/访问签证,如留学生,访问学者,来加探亲的父母和祖父母)。

上表列出了常见的个人总收入,这些是需要报税的

关于个人报税的一些小常识

报税截止时间:每年的4月30日,网上呈交或以邮件形式寄出。如果需要补税(你欠政府钱),也必须在此之间缴纳,否则会被罚款。

MyAccount: 建议每个纳税人都在加拿大税局(CRA) 的官网上注册一个账户。里面你可以看到过往每年报税的结果,更改联系和银行方式,申请社会福利等,非常方便。

http://www.cra-arc.gc.ca/esrvc-srvce/tx/ndvdls/myccnt/menu-eng.html

非加拿大公民和永久居民,持学生/工作/访问签证于加拿大居住超过183天(当前月历年),这些人都必须向CRA申报当年的全球性收入,就算没有收入也建议报税,这样会获得政府每个季度给低收入人士的GST/HST退税,如果在本地生小孩可以申请政府“牛奶金”,还有MSP月费的减免(住满12个月以后)。报税需要申请 个人税号 (Individual Tax Number):

http://www.cra-arc.gc.ca/E/pbg/tf/t1261/README.html

|